固定資産や減価償却について言葉は知っているが実際はよくわからないという方もいるかもしれません。

固定資産の管理と減価償却のために必要な「固定資産台帳」について、基礎知識から書き方まで詳しくご紹介します。

固定資産台帳とはなにか、固定資産台帳に載せるものや書き方を確認していきましょう。

固定資産台帳とは?

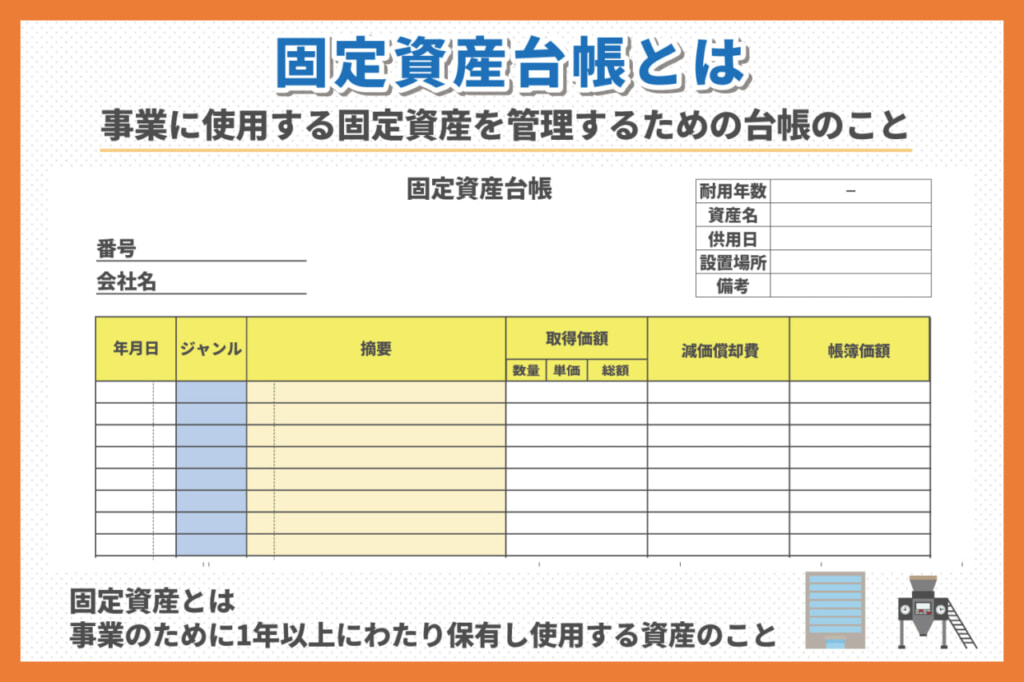

固定資産台帳とは、事業に使用する固定資産を管理するための台帳のことです。

事業により記入項目や作成方法は異なりますが、一般的には固定資産ごとに名称、購入日、購入金額、使用開始日、管理所在地などの記載が必要です。

固定資産台帳に記載する固定資産とは?

固定資産とは、事業のために1年以上にわたり保有し使用する資産のことをいいます。

有形固定資産、無形固定資産、その他の資産に分類され、具体的に下記が該当し目に見えない資産も固定資産にあたります。

- 有形固定資産:建物、設備、機械装置、工具器具備品、土地など

- 無形固定資産:ソフトウェア、特許権などのライセンスなど

- その他の資産:投資有価証券、長期預金、長期貸付金など

固定資産台帳が必要な理由

固定資産台帳が必要な理由は、主に2つあります。

まずは、固定資産台帳が減価償却の証明となるためです。

事業主は10万円以上を超える設備や車両、備品などの固定資産が発生した場合は1度に費用計上することができません。

減価償却として耐用年数に案分し固定資産台帳を作成して、計上することが会計上義務付けられています。

レシートや領収書のような経費計上とは異なり、固定資産台帳がレシートや領収書の代わりの証明となります。

2つ目の理由は、固定資産の把握のためです。

固定資産台帳は事業主の固定資産に関する情報を集約・管理する書類となります。

どのようなものがあるのか、購入日や購入金額、残りの減価償却期間など1つ1つの情報を固定資産台帳を見れば確認できます。

更に減価償却中に使えなくなった設備や処分した場合など、台帳から削除する固定資産もすぐに確認が出来るため、会計上的に処分する事で節税対策にも繋がるでしょう。

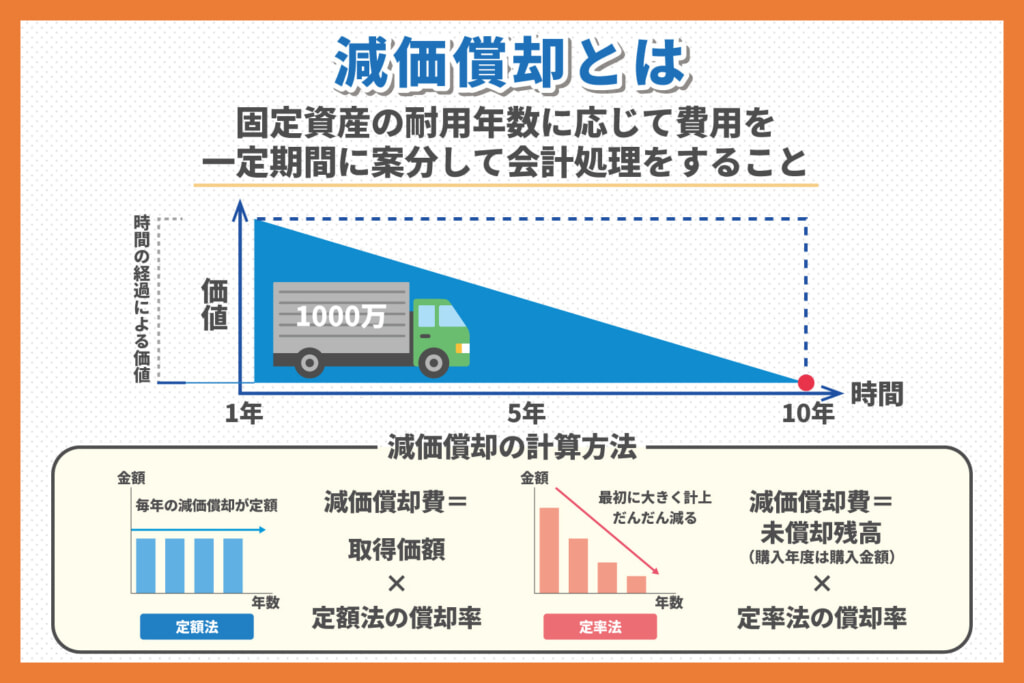

固定資産の減価償却とは?

減価償却とは、固定資産の耐用年数に応じて費用を一定期間に案分して会計処理をすることをいいます。

原則として減価償却はその固定資産の使用可能期間が1年以上でその購入価格が10万円以上の場合に適用します。

減価償却の考え方は、時間が経つにつれてその価値が減っていくという考え方です。

例えば1,000万円で耐用年数10年の車両を購入した場合、対応年数の10年間で計上していきますが、当初は1,000万円の価値があっても10年使用していくうちに徐々に価値が下がり、最後には資産としての価値がなくなります。

減価償却とは、このように時間の経過に伴う資産価値の目減り分を資産の価値から差し引いていくことです。

固定資産の減価償却の計算方法

減価償却の計算方法は「定額法」と「定率法」の2種類あります。

基本的にはどちらの方法を採用しても問題ありませんが、固定資産の種類によっては「定額法」しか認められていない場合もありますので注意してください。

定額法の計算式

減価償却費 = 取得価額 × 定額法の償却率

定額法は、一定額を毎年計上していく方法で、減価償却費の額は基本的に毎年同じ額となります。

期の途中で減価償却資産を購入した場合は、その年について月割りで計算します。

定率法の計算式

減価償却費 =未償却残高(購入年度は購入金額)×定率法償却率

定率法は、経年により資産価値は低下していきます。

残存価値に対して一定の割合で減価償却を行う方法で、償却する額は初年度がもっとも多く、その後は経年とともに減少していきます。

例えば1000万円で購入した車両の耐用年数が10年だった場合、定額法では毎年資産を購入した時の価格の10%(1000万円÷10年)、つまり100万円ずつを減価償却します。

この時定率法を適用すると、購入金額から前年までに償却した残額に20%を掛けた金額を減価償却費とします。

固定資産台帳の項目

固定資産台帳に記入しなくてはいけない項目が決まっています。

項目が欠けていると減価償却の計算が正確に出来ず、実際の固定資産の所在も分からなくなってしまいます。

固定資産台帳の項目について見ていきましょう。

資産番号

数字(001、002、003など)で順に記載するのが一般的です。

同じ資産が複数ある場合や、複数の事業拠点がある場合には、A_001、B_002のようにアルファベットと数字を組み合わせて管理番号を付与します。

分類ルールを会社ごとに決めて付番すれば良いでしょう。

資産区分

有形固定資産で、減価償却資産の種類として一般的なものは、建物、建物付属設備、車両運搬具、工具器具備品、機械装置です。

各固定資産の勘定科目や償却資産申告書(償却資産課税台帳)の資産の種類に合わせるとまとめやすくなります。

資産名称

購入した固定資産の名称を記載します。

同じ種類の資産を複数購入した時も見分けがつくようにしてください。

例えば、製造元や型番、管理番号など名称と紐づく番号を使用し、同じ名称で購入日や購入価額であっても分別できるように工夫します。

設置場所

購入した固定資産の設置場所(住所)を記入します。

償却資産税は市区町村が異なると提出先が異なるため明記します。

固定資産を移動した場合は移動したことも記入しておきましょう。

取得年月日

購入(取得)した年月日を記入します。

固定資産を取得してもすぐに利用しない場合もありますが、減価償却の開始は「事業の用に供した日」です。

取得年月日とともに管理して下さい。

購入せず、自己制作した場合は、内部検収日など、客観的にその固定資産の完成がわかる資料を固定資産台帳に添付しておきます。

取得価格

購入(取得)した金額を記入します。

付随してかかった費用があれば、合計金額を記入して下さい。(引取運賃、荷役費、運送保険料、購入手数料、関税など)

数量

購入(取得)した個数を記入します。

耐用年数

同じ固定資産であっても、利用の方法により耐用年数が異なる可能性があるため、その固定資産の経済的な使用可能期間を見積るのが耐用年数の本来の考え方です。

そのため、会計上は固定資産の耐用年数に個々の定めはありません。

ただし実務上、多くは法定償却方法を選択し会計上の償却方法も税務上の償却方法に合わせるため、

国税庁の耐用年数表を参照に記入します。

償却方法

定額法と定率法のどちらかを記入します。

資産区分によりどちらかを選びますが、個人事業主の場合は原則として定額法になります。

償却率

耐用年数と償却方法により決められています。

減価償却資産の償却率表を参考に記入します。

減価償却額

減価償却額を記入します。

定額法の場合は、購入価格に償却率をかけて求め、定率法は前年の未償却残高に償却率をかけて求めます。

帳簿価額

帳簿価額は、前年の未償却の残高を表し、前年における未償却の残高(初年度目は購入価額)から減価償却累計額を差し引いたものです。

固定資産台帳の書き方

固定資産台帳のフォーマットに特に決まったものはありませんが、必須の項目を用いて一般的なフォーマットで作成すると上記画像のようになります。

テンプレートを作成し毎年同じフォーマットにしておくと便利です。

固定資産の管理にもzaico

固定資産の管理にも「クラウド在庫管理システムzaico」は利用できます。

zaicoを利用すれば、固定資産台帳の項目を全て入力する事も可能で、入力や更新の操作もカンタン、シンプルな在庫管理アプリでパソコン・スマートフォンからすぐに使えます。

固定資産の管理はzaicoを見れば一目瞭然でわかる状態にしておけば、各種手続きや管理を効率的に行えるでしょう。

固定資産の管理や在庫管理、棚卸の効率化やコスト削減を考えているのであれば、お気軽にzaicoにお問い合わせください 。